可转债市场年内成交超6万亿元 下半年发行节奏有望持续修复

作为兼具债券与股票双重属性的金融工具,可转债凭借“进可攻、退可守”的独特优势,在资本市场中备受投资者青睐。今年以来,在正股市场行情回暖的带动下,可转债市场交易显著升温。截至6月6日,可转债市场成交额已超6万亿元,同比增长超28%。

图片来源于网络,如有侵权,请联系删除

近期,券商密集召开中期策略会,在看好后市A股走势的同时,对可转债市场的关注度也持续攀升,展望下半年,多位券商分析师对可转债市场持乐观预期。他们认为,随着市场环境逐步改善,可转债发行节奏有望持续修复。同时,预计下半年可转债市场机遇可期,估值有望维持高位。就投资策略而言,投资者可重点关注大盘可转债的配置价值。

图片来源于网络,如有侵权,请联系删除

市场表现稳健

近年来,可转债市场经历了不同的发展阶段。在经历前几年的高速扩容期后,可转债市场自去年起扩容步伐有所放缓。截至6月6日,沪深两市可转债存量规模为6740.62亿元,较年初减少595.6亿元。

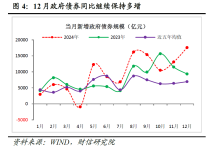

Wind资讯数据显示,截至6月6日,今年以来(按发行公告日计)仅有13家上市公司发行可转债,规模合计为174.23亿元,其中3月份为发行高峰,发行规模达119.05亿元。回顾过往数据,2024年全年,共有41家上市公司发行可转债,规模合计为367.57亿元;2023年全年,可转债发行规模合计为1433.3亿元;2019年至2022年,可转债年度发行规模均在2000亿元以上。

在供给方面,固收首席分析师左大勇表示,今年以来,可转债项目储备不足,供需依然容易错配。

研究所副所长、总量研究负责人、固收首席分析师张继强进一步表示,预计下半年新券供给规模约为200亿元,全年供给规模大致与2024年持平。北交所可转债等新品种有望对市场形成补充。

从市场表现来看,可转债表现较为稳健。截至6月6日收盘,年内中证转债指数累计涨幅为4.67%,同期上证指数的涨幅为1%。成交方面,可转债市场年内成交额达6.46万亿元,同比增长28.06%。回顾此前的情况,可转债市场2024年全年成交额为14.38万亿元,2023年全年成交额为13.12万亿元。

强制赎回是可转债退出市场的主要方式之一。随着今年A股市场行情向好,多只可转债对应的正股股价上涨态势显著,进而触发了可转债的有条件赎回条款。据记者梳理,截至6月6日,年内已有37只可转债进行提前赎回,已完成退市。此外,在目前存续的可转债中,有44只今年触发了强制赎回条款,其中,4只近期发布了强制赎回提示公告,另外40只发布公告表示暂不进行强制赎回。

估值有望维持高位

当前,可转债估值维持高位。截至6月6日记者发稿时,全市场可转债的平均价格为134.01元。从其股性估值来看,可转债的平均转股溢价率为44.9%,市场上有46只可转债转股溢价率超过100%,总体呈现“高价格、高溢价”特征。

“2025年下半年可转债市场虽可能有波动但机遇可期。”首席经济学家明明表示,首先,低利率时代固收资金仍有加配可转债的趋势,可转债市场估值有望维持高位,配置性价比有所下降。预计下半年权益市场大概率维持震荡,主动管理是获取超额收益的关键。其次,随着可转债转股节奏加快,可转债市场整体规模缩量,可关注大盘可转债配置价值。

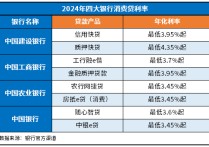

投资建议方面,左大勇表示,银行仍是资金配置的重要板块,应更多考虑其配置和交易机会而非基本面;非银品种当前已经贴近债底,处于偏底部阶段;其他红利品种估值已有所降低。

“进一步来看,银行可转债稀缺性突出,估值定价未来可能更高。银行可转债因其低波特征,重要性将愈发突出。目前,银行可转债中,齐鲁转债、南银转债均接近触发赎回线,未来强赎的概率较大;杭银转债已触发强赎;浦发转债即将在2025年10月份到期。银行可转债未来的稀缺程度将会明显上升。”左大勇补充说。

张继强认为,展望下半年,可转债大概率仍能收获正回报,但幅度和弹性可能都不大。建议投资者保持偏中性仓位。一是风格上优先选择YTM(到期收益率)较高的偏债品种,其次是价格低于125元、溢价率小于30%的中小平衡品种;二是在考察正股方面,优先选择主题成长类品种,再考虑景气逻辑;三是重视临近到期个券机会;四是信用层面,规避流动性较差的低价券,重视高YTM品种。

(文章来源:日报)