一场债券私募的“自救”

11月末的一个交易日,窗外的依旧车水马龙,某债券私募市场负责人张量(化名)的手机屏幕不断亮起,客户的质问接连不断,他几乎没能从手机上挪开视线。

图片来源于网络,如有侵权,请联系删除

近期,某信用债价格大幅下跌打乱了市场节奏,不少纯债私募基金单周回撤超4%,甚至有产品跌幅逼近10%。张量苦笑道:“今年无风险收益率一路下滑,这么一调,很多债券私募等于白干一年,投资者不骂才怪。”

图片来源于网络,如有侵权,请联系删除

然而,此次调整的信用债基本面风险其实早已在机构和投资者的预判之内,为何仍有大量私募在此类债券上重仓?面对纯债策略产品收益率的持续下行,债券私募的信用下沉难道成了管理人的唯一出路?此次大量纯债基金的净值调整,揭露了行业的真实困境。

图片来源于网络,如有侵权,请联系删除

“现在的债券私募,到了必须‘自救’的时刻。”业内人士表示,一边是投资者的低波动理财诉求,一边是市场的收益困境,债券策略管理人如今不得不寻求转型——探索宏观策略、拓展多资产配置,甚至尝试跨市场投资。这场集体“自救”,正重塑着整个行业的生态。

突如其来的下跌

每周二,是大多数私募披露净值的时间。张量直言,在11月25日他被投资者的质疑声压得“透不过气”。

他直言:“此前,市场大多预期此次调整的企业流动性风险基本出清,相关债券价格也有所反弹,因此公司在组合中对此持有一定比例,纯债产品11月24日至28日回撤超3%,把之前实现的收益基本就亏回去了,很多客户情绪比较激动。”

据公开资料,此次调整的企业于11月26日晚间披露了持有人会议信息,核心议题是审议该期债券的展期事宜。公告发布后,该企业相关债券快速调整,企业所在行业的债券品种也有所波动。

私募排排网数据显示,11月24日至28日,多家知名债券私募旗下部分产品净值回撤超4%,部分纯债策略私募基金回撤超9%。与此同时,上周(12月1日至5日)不少纯债策略私募基金回撤幅度也超过5%。

“这一信用债券的调整,更像是一次‘灰犀牛’。”畅力资产董事长宝晓辉坦言,从基本面来看,该企业近几年业绩大幅亏损且实际现金短债比极低,其偿债压力早已显性化,只是市场对大股东的持续支持产生了信任预期,但这种支持本就存在不确定性,因此不少债券私募业绩重挫更多是缘于信用下沉和分散度不够。

收益困境

“要是优质资产有那么多,哪用得着配风险显性的债券。”沪上一位信托FOF人士的玩笑话,揭开了此次债券私募业绩重挫背后的行业困境。

一家债券私募的创始人坦言,今年十年期国债收益率大部分时间在1.6%至1.9%的窄幅区间内震荡,处于历史偏低水平,配置盘、交易盘都较难展开。与此同时,今年信用利差整体亦维持在低位震荡区间,依靠“拉久期,博利差”获取超额收益的操作空间明显收窄。

“在这样的环境下,中长期纯债型基金的平均收益只有1%左右,业绩好或者敢于信用下沉的纯债私募基金可以达到4%,但明年可能3%以上的纯债基金都不好找了。”该创始人感慨称。

“我们去年就不再卖纯债产品了。”北京一位债券私募人士表示,公司不做信用下沉,这意味着纯债基金收益率最多做到3%左右,此类产品对投资者基本没有吸引力,所以公司直接下架了相关产品。

利位资产在接受上海报记者采访时称,随着传统纯固收产品收益空间收窄,权益、黄金、有色等大类资产轮番表现,今年以来投资者对纯固收产品的兴趣有所降低,含权类或配置类产品更受青睐。

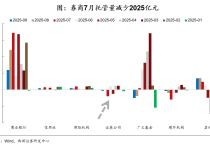

Choice数据显示,截至11月末,中证全债指数年内仅上涨不足1%,同期上证综指涨超15%。另外,私募排排网统计数据显示,截至11月末,今年以来新备案私募基金数量共计11240只,其中股票策略数量为7405只,占比为65.88%,而债券策略新发数量为455只,占比仅为4.05%。固收策略的边缘化趋势清晰可见。

转型势在必行

困境之下,越来越多债券私募正寻找突围之路,希望借“固收+”或“宏观策略”实现自救。

“我们老板已经下场做股票投资了,就是为了增厚产品收益。”沪上一位中型债券策略私募人士透露,去年以来,公司便开始布局“固收+”产品,培育量化多头和主观多头策略团队,不过量化团队由于人才变动目前仍在探索中,主观多头策略则由一把手负责,希望通过小仓位的股票配置改善产品的收益特征。

“低利率环境下,管理人要做精,也要做广。”宝晓辉认为:一方面,私募要优化债券投资策略,通过跟踪资金面波动与政策动向,加强信用债和利率债的波段交易频率来增厚收益;另一方面,管理人可重点关注可转债的投资机会,并尝试拓展跨境配置业务,如当前部分资质优质的内地龙头企业美元债,从而满足投资者的理财需求。

记者采访获悉,目前大多数头部债券策略私募管理人正在或已构建了多策略团队,包括量化策略、商品策略、主观多头策略等子策略团队。与此同时,从增配趋势看,权益资产正成为债券私募今年“组团”布局的方向。

久期投资在接受上海证券报记者采访时分析称,低利率环境可能维持较长时间,债券投资难度大概率会进一步提升。不过,在股票市场,增量资金的持续涌入、政策端积极信号的不断显现,都有望成为结构性行情演绎的重要支撑,可关注科技自主可控的投资主线,以及处于周期相对底部,股东回报亮眼的周期板块。

(文章来源:上海证券报)