债基“回血” “债牛”行情仍将延续?

9月底深度调整的债券市场,在国庆假期后逐步回暖。截至10月15日,中证全债指数自10月10日以来累计上涨了0.33%

图片来源于网络,如有侵权,请联系删除

在此背景下,节前“受伤”较深的中长期纯债基金、短期纯债基金纷纷“回血”。尤其是中长期债基的净值反弹更为明显。

图片来源于网络,如有侵权,请联系删除

统计数据显示,截至10月15日,华宝宝瑞一年定开、南方崇元A、百嘉百悦一年定开纯债、安信永宁一年定开、平安合聚1年定开债的净值、民生加银和鑫定开等多只中长期纯基金的净值,自10月10日以来涨超1%,基本已经覆盖或是大部分覆盖了此前(9月26至10月9日)的跌幅。

这是否意味着,本轮始于9月26日的债市调整已经结束?后市行情又将如何演绎?

受访人士向21世纪经济报道记者指出,当前经济基本面依旧偏弱,随着权益市场逐步回归理性,理财的赎回有望逐步减弱,配置型机构已开始进场,或将支撑债市行情的修复。债市在经历了剧烈的调整之后,债券配置价值也将逐步凸显。

亦有业内人士提醒,当前“债牛”行情或将继续演绎,但短期波动或加剧。

债基“收复失地”

9月底A股急涨之时,债市却迎来调整。但国庆假期后,债券市场呈现出与9月底完全相反的走势。

“国庆节前后,货币政策、地产政策、财政政策以及资本市场政策多管齐下,密集落地,债市整体变化较大。权益市场大幅反弹,‘股债跷跷板’效应下债市经历回调,而节后权益市场并未有效延续,理财赎回趋势在节后第一周的后半周明显减弱,利率债随之企稳,并呈现反弹态势。”优美利投资总经理贺金龙向21世纪经济报道记者指出。

跟随市场反弹的节奏,中长期纯债基金的净值获得较大修复。

据统计,10月10日—10月15日,华宝宝瑞一年定开、南方崇元A、百嘉百悦一年定开纯债、安信永宁一年定开、平安合聚1年定开债等31只(不同份额分开计算)中长期纯债基金的净值涨幅达到1%以上。

其中,一些基金已经几乎“收复”了9月底的“失地”。例如,9月26日—10月9日,华宝宝瑞一年定开、安信永宁一年定开、平安合聚1年定开债、银华添益A、安添3个月定开的净值分别下跌了1.23%、1.58%、0.16%、1.39%、1.25%。

而10月11日—10月15日,这些基金的净值分别上涨了1.24%、1.14%、1.11%、1.09%、1.02%。

整体上看,自10月11日以来,大多数中长期纯债基金的净值呈现上涨态势,短期纯债基金、一级债基也普遍迎来净值上涨;股票仓位相对较高的二级债基,其净值表现则呈现出较大分化。

统计数据显示,10月11日—10月15日,一些表现较好的二级债基,延续了节前的净值上涨态势,但涨幅收窄至1%以内;同期,部分表现较差的二级债基,区间跌幅超过1%。

值得一提的是,就纯债基金以及二级债基而言,往往存在利率风险、信用风险和流动性风险。贺金龙分析,利率风险是利率变化带来的不同久期品种的不同的价格波动,信用风险是由发行主体现金流状况和基本面情况所控制的,流动性风险是由于市场情绪带来的成交量的变化。

在贺金龙看来,对于债基的投资者而言,债基风险低,从资产配置角度而言始终具有长期配置价值,可继续持有来作为底层稳健资产配置。同时投资者还应重点考虑自身流动性需求是否适配债项的流动性表现,风险承受能力是否适配产品波动率等因素。

“尤其对于中长期配置的需求,切忌因为短期回调不理性赎回错过价值回归的反弹机会,对于短期配置的需求,切忌选择波动较大、流动性较差、疏于管理的产品。纯债基金、二级债基作为资产配置中的重要组成,无论是在市场波动时提供稳健的体验感,还是在长期投资中获得整体资产增值,都需要投资者了解自己的风险承受能力,选择适合自身的基金来降低风险。”贺金龙谈道。

债市波动或加大

值得注意的是,相比今年上半年,9月底以来,债券市场已经发生了一些变化。

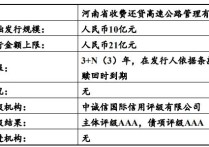

排排网财富理财师曾衡伟分析认为,2024年上半年,债市处于牛市,10年期和30年期国债收益率分别下行约33BP和超过30BP。资金面的平稳偏松与“资产荒”环境是支撑“债牛”的主要逻辑。然而,9月份起,受宏观政策密集出台和风险资产情绪逆转影响,债市出现调整,国债收益率平均上行5BP,国开债收益率平均上行3BP,信用债表现更弱,收益率上行约15BP,信用利差扩大。国庆前一周,信用债取消或推迟发行规模激增近15倍,反映市场情绪疲弱和发行难度加大。

当前,市场的疑虑在于,债市的调整是否已经到位?投资机会在哪里?

部分机构比较看好债市接下来的表现。

在富荣基金固定收益部总经理、基金经理宋芳看来,10月12日财政部召开的新闻发布会将化债放在第一位,或利好城投债。当前经济基本面依旧偏弱,随着权益市场也逐步回归理性,理财的赎回有望逐步减弱,配置型机构已开始进场,或将支撑债市行情的修复。

“在全球降息的大浪潮以及当前较为复杂的经济形势下,我国货币政策或会保持宽松,广谱利率中枢或会继续下行,整体下行的过程可能不会很顺畅,但最终大概率会回归经济基本面定价。当前政策驱动的权益市场大涨行情或将转为放缓向上。未来财政政策有望继续发力,并和货币政策做好配合,保持宏观政策取向的一致性。未来一段时间是经济高频数据重要的时间观察窗口,政策发力并产生效果需要一定的时间,当前仍处于预期修复阶段,债市在经历了剧烈的调整之后,债券配置价值也将逐步凸显。”宋芳进一步分析。

曾衡伟对债市后续表现持谨慎乐观态度。他谈道,短期内,债市可能受调整影响;但中长期看,我国经济稳中向好,债市投资机会仍存。股市情绪变化或导致资金分流,对债市构成压制,但这种影响或属暂时。若股市情绪减弱、刺激政策不及预期或央行引导资金面宽松,债市可能出现边际修复。同时,“股债双牛”的可能性存在,但节奏上可能交替变化,利率下限的打开或需等待权益市场情绪平复。

贺金龙判断,接下来,利率债到期收益率表现趋势仍需依靠之后对于财政赤字和国债增发具体额度来定基调,10年期国债10月有望延续2.1%区间窄幅震荡。信用债利差在节后理财赎回规模下降的基础上流动性有所缓解,10月12日财政部的发布会进一步释放化债信号,情绪上形成利好,以上因素叠加有利于信用债行情修复和利差的压缩。

不过,也有机构提醒,短期内债市波动或将加剧。

固收研究团队指出,近期的宏观政策有助于促进经济企稳,但从落地到生效尚需一定时间,其拉动效果或更多体现在明年及之后。“债牛”行情或将继续演绎,但短期波动或加剧。

该团队具体分析,一方面,四季度债市面临着国债增发、市场风偏拉升等因素的扰动,资金存在边际收紧的可能,对收益率造成一定上行压力。另一方面,央行或通过国债买卖及OMO、MLF等操作配合财政发力,呵护债市情绪。在货币政策持续宽松的预期下,年内利率中枢料难以大幅上移,债市长牛未尽。

平安基金2024年四季度策略报告亦指出,往后看,政策密集推出有助于提振市场风险偏好,但对经济基本面的实质提振效果短期难以快速显现,基本面显著好转驱动债市彻底转熊的客观条件尚不具备,货币政策宽松先行助力稳定资金面,利率债市场仍可相对积极。

(文章来源:21世纪经济报道)