这类基金需警惕!热衷高换手,斩获收益的基金不足两成

高换手率或将加大亏损风险。

图片来源于网络,如有侵权,请联系删除

2023年,市场热点行业、主题轮动加速,不少公募基金为了能跟上热点、提升收益,而频繁操作调仓换股。基金换手率,反映的是基金经理的股票交易频率,以及在震荡行情中的持仓风格。一只基金年度换手率达100%,相当于该基金这一年把持仓的股票全部换了个遍。

根据Wind数据显示,2023年主动权益类基金(包含灵活配置型、偏股混合型、平衡混合型、普通股票型)中,有330只基金换手率在1000%以上,其中有34只主动权益类基金换手率超过2000%。鹏华弘鑫A和国金鑫瑞A的年度持仓换手率居前,分别达31936.49%和10545.25%。

整体来看,换手率高的基金多为迷你基。34只换手率超2000%的基金中,仅有5只基金的年末基金规模超1亿元,规模最大的是天治研究驱动A,为14.23亿元。换手率居前的基金中还包含一些量化基金,九泰天奕量化价值A、九泰天利量化A的换手率分别达6429.93%和3727.34%,两只基金规模均不足300万元。

绩优基金换手率水平约3倍左右

从2023年主动权益类收益率大于30%的基金来看,它们的换手率平均水平为382.02%。由此看来,这些绩优基金的换手率并不算低。

2023年以58.55%的收益率斩获冠军席位的华夏北交所创新中小企业精选两年定开混合基金换手率达274.96%;收益大于30%的基金中,东吴移动互联A的换手率最高,达823.94%,该基金2023年收益率达44.92%,排名第三。

目前东吴移动互联A已发布2024年一季报,报告期内东吴移动互联A基金份额净值增长率为8.08%。展望今年第二季度,该基金经理刘元海认为A股市场有望震荡上行。随着提高上市公司质量以及加大上市公司分红比率等制度落实,有望提升上市公司估值水平,利好A股市场。与此同时,今年政府工作报告提出,大力推进现代化产业体系建设,加快发展新质生产力。以科技创新推动产业创新,加快推进新型工业化,提高全要素生产率,不断塑造发展新动能新优势,促进社会生产力实现新的跃升。随着新质生产力发展,未来我们或将看到新的经济增长点以及A股市场新的投资主线出现。

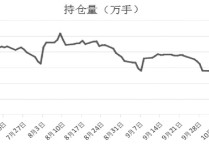

极高换手率加大亏损风险

从行情表现来看,330只换手率超1000%的基金中,2023年斩获正收益的基金仅45只,占比不足14%。收益率最高的是前海联合润丰A,2023年收益率18.68%。其余收益率超过10%的基金仅7只,多数基金虽然取得收益,但收益率不足5%。

相比之下,2023年亏损超30%的基金达27只,诺德优选30的基金净值下跌44.9%。这只基金在2023年二、三季度对所有前十大重仓股进行了替换,四季度继续大幅度调仓,前十大重仓股持续持有的仅为1只。其基金经理在年报中表示,该基金在2023年主要围绕新能源、光伏及科技制造方向进行了重点配置,投资组合的锐度保持在较高水平,在行业估值下行周期中业绩表现相对较差。同时,科技以主题性行情居多,对于交易择时有较高的要求。

基金经理还表示,其低估了市场风格变化及资金面因素对行业估值的影响,在回撤控制策略方面有待进一步完善。由此可见,极度频繁地调整持仓有可能踏错节奏、踩错“风口”而导致业绩欠佳。

业内人士分析,基金业绩不佳且换手率极高,一般可以认为是基金经理在“追涨杀跌”,无法很好地判断市场的走势,机会成本和交易成本均会增加,而且如果调整结果不理想,更会直接加大基金的损失。