票息难寻 债市投资者“花式”找收益

随着城投债市场低风险高收益阶段的终结,投资者正面临着新的挑战。

图片来源于网络,如有侵权,请联系删除

据上海报记者统计,从去年年初至今年4月11日,近千家国企成功发行的城投债利率主要分布在2%到4% 之间。目前这个利率很难满足产品收益的要求。在这一背景下,金融机构和投资者开始寻找新的投资策略以应对市场变化。

图片来源于网络,如有侵权,请联系删除

分析人士表示,在当前信用债的低收益格局下,CRMW(信用风险缓释凭证)标的债券的估值整体处于较高水平,可挖掘其对应标的的“裸券”收益。此外,也可从流动性溢价角度寻找收益,以挖掘城投公司发行的ABS。虽然城投ABS(资产支持证券)的流动性不如城投债券,但它提供了更丰富的利差,意味着更高的收益潜力。

低风险高收益阶段的结束

城投债低风险高收益的阶段已结束。

2023年7月,中央政治局会议提出“制定实施一揽子化债方案”,以有效防范化解地方债务风险。这一政策的提出和实施,使得市场对城投债的短期流动性风险担忧得到缓解,城投债市场走出独立行情,收益率和信用利差均明显压缩。

城投债一级发行利率下行的态势非常明显。以天津城市基础设施建设投资集团有限公司为例,在2023年3月,天津城建集团发行的1年期公司债“23津投04”和“23津投05”,发行区间为6.80%到7.80%,最终中标利率分别为7.75%和7.70%。

随后,在2023年6月和7月,天津城建集团发行的中期票据和超短期融资券的利率明显下降。例如,“23津城建MTN011”发行总额10亿元,利率为4%;另一笔“23津城建SCP001”发行金额10亿元,发行利率为6.5%。

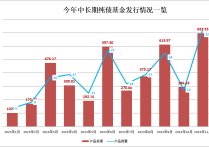

据记者统计,从去年年初至今年4月11日,近千家国企成功发行的城投债利率区间在1.95%到8%,而主要的利率分布区间为2%到4%。

“目前这个利率很难满足产品收益的要求。”某理财投资经理对记者说。

一位券商资管投资经理表示,一直以来,作为信用债市场重要的投资标的,城投债在近十年来为资管机构提供了较高的收益且具有较低的风险。到2023年9月末,城投企业的存续债规模达到14.96万亿元人民币,占信用债市场总规模的56.47%,这一比例凸显了城投债在整个市场中的重要性。

“高利率时代的结束,使得市场在寻找新的票息收益方面陷入窘境。”这位券商资管投资经理说。

掘金CRMW标的主体债券

在票息收益难寻的背景下,金融机构开始“花式”找收益。

多位业内人士分析,在当前信用债的低收益格局下,CRMW标的债券的估值整体处于较高水平,且尚未出现实质性赔付案例,主体信用资质也有一定保障。如果直接购买裸券(即CRMW 保护的标的债券,或标的主体发行的其他存量债券),在信用风险相对可控的同时,也具有一定的收益挖掘空间。

一位资深市场人士向记者介绍,CRMW是一种金融衍生工具,能为债券投资者提供信用风险保护。它由标的实体以外的机构创设,通过这种凭证,持有人可以获得针对特定债务的信用风险保护。CRMW允许投资者通过支付一定的费用来购买信用保护,从而在债券发行人违约的情况下获得赔偿。

“CRMW的工作原理类似于合约,其中创设机构(卖方)收取信用保护费用,并承诺在发生信用事件(如违约)时向凭证持有人(买方)提供赔偿。这种工具可以在二级市场上交易流通,使得信用风险的转移更为灵活和便捷。”上述人士说。

截至2024年3月26日,市场中共有260只存续的CRMW产品,其中有228只产品由商业银行创设,而证券公司和担保公司创设的CRMW存续数量分别为15只和17只。

华福证券固定收益首席分析师李清荷表示,在当前信用债的低收益格局下,如果一比一同时购买标的债券和CRMW,需要付出一定的创设费,这会导致可获得的实际收益较为有限。如果直接购买裸券即标的债券,一方面当前CRMW的标的主体尚未出现违约,主体信用资质有一定保障;另一方面部分标的债券当前估值虽高,尚有一定的收益挖掘空间。

除了标的债券本身,CRMW标的主体的其他存量债券也具有一定的关注机会。

“部分CRMW标的债券带有交叉违约条款,即当主体其他债券违约时,就有可能触发标的债券的交叉违约条款,从而触及CRMW的信用事件。由于特殊条款的存在,这类标的主体的偿债意愿往往较强,而现实中也尚未出现实质性赔付案例。”李清荷说。

从流动性溢价中寻找收益

当信用下沉存忧、超长久期占用时,流动性溢价未尝不是一种选择方向。

多位市场人士对记者表示,去年随着债务化解工作的推进,城投债成为市场上的热门投资品种,这导致了信用债券的整体利差缩小。在高收益、低风险的固定收益资产变得稀缺的背景下,城投ABS可能成为一个不错的选择。虽然城投ABS的流动性不如城投债券,但它提供了更丰富的利差,意味着更高的收益潜力。

固定收益首席分析师颜子琦认为,从估值表现来看,ABS估值利差要整体高于同等级主体债券利差,这是由于ABS自身较低的流动性所致,同时从稳定性来看,城投ABS估值受外界影响较小,即使是在回调期间,仍能够保持相对较低的回调幅度,体现出较好的抗风险性。

关于其信用风险,颜子琦表示,城投ABS对应的基础资产种类繁多,不过主要围绕基础设施收费权、商业抵押贷款、棚改保障房以及类REITs等项目。从业务风险来看,城投公司具有较好的区域专营性与垄断性,但其偏弱的市场化程度使其对地方政府的财政存在依赖,同时包括保障房与不动产等底层资产经营会受到区域地产行情影响;而从增信手段来看,城投ABS往往会提供优先级次级分层设计、超额现金流覆盖、差额补足承诺以及其他各类型的资产抵质押担保。

(文章来源:上海证券报)