米格新材IPO:勾稽关系不合上亿元营收存疑、产量前后矛盾股份锁定或不合规

(原标题:米格新材IPO:勾稽关系不合上亿元营收存疑、产量前后矛盾股份锁定或不合规)

图片来源于网络,如有侵权,请联系删除

中宏网股票1月25日电 深交所网站公告定于在2024年1月26日召开的2024年第5次上市委审议会议上审议江苏米格新材料股份有限公司(下称:米格新材或发行人)(首发)事项。作为一家专业从事功能性碳基材料及制品研发、生产和销售的高新技术企业,米格新材不仅存在营收业绩方面的疑点,且存在所披露各期产量前后矛盾、部分股东股份锁定不合格、达不到高新技术企业指标等方面的情形。

财务勾稽关系不合上亿元营收存疑

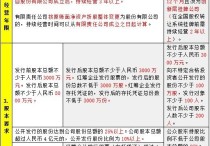

上会稿内容显示,得益于光伏行业的快速发展,米格新材2020年至2023年上半年各期营收分别为13601.77万元、30301.29万元、43864.69万元、26015.45万元,归母净利润分别为3138.12万元、6488.28万元、10655.34万元、5781.52万元,扣非净利润分别为2375.56万元、7250.83万元、10077.78万元、5186.36万元。米格新材称,2020年至2022年最近三年复合增长率为79.58%,根据《深圳证券交易所创业板企业发行上市申报及推荐暂行规定(2022年1-1-21修订)》,满足规定第三条第一套标准中“最近三年营业收入复合增长率不低于20%”的指标。

需要指出的是,其对应的各期销售商品、提供劳务收到的现金分别5937.80万元、13014.40万元、10421.95万元、16308.34万元,应收账款余额分别为6611.75万元、13611.47万元、25430.52万元、21413.46万元。其中2021年至2023年上半年各期应收账款余额较上期的增加额分别为6999.72万元、11819.05万元、-4017.06万元。

根据营收、收现与应收账款三角平衡理论,在上期应收账款余额的基础上,本期营收金额应与本期销售商品、提供劳务收到的现金及本期应收账款余额增加额之和相吻合。而实际上,在2020年应收账款余额的基础上,米格新材2021年至2023年上半年各期销售商品、提供劳务收到的现金与应收账款余额增加额之和分别为20014.12万元、22241.00万元、12291.28万元,分别比所披露同期营收金额(30301.29万元、43864.69万元、26015.45万元)少10287.17万元、21623.69万元、13724.17万元。

数据来源:米格新材上会稿

关于2021年至2023年上半年各期销售商品、提供劳务收到的现金与应收账款余额增加额之和分别比营收少上亿元的原因及是否涉存在虚增营收或提前确定收入而粉饰财务报表的情形,米格新材未予回应。

对应的是,泗洪县科技局2023年5月发布的题为《江苏米格新材料股份有限公司首席科学家聘任签约仪式在泗洪举行》公开信息内容显示,发行人2022年销售额达5亿元,不仅与发行人招股书所披露2022年营收额多出约6千万元,且参照该数据,发行人2022年研发费用率则下降至5.11%。

图片来源:微信公众号

产量前后矛盾产能利用率相差超两成

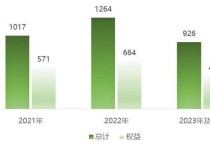

石墨软毡作为米格新材主要产品,米格新材披露,2020年至2023年上半年各期石墨软毡产能分别为720吨、1320吨、2100吨、1290吨,在建工程“包头碳纤维复合材料生产项目”和“功能性碳纤维材料生产项目”(募投项目)建成达产后,预计将分别新增年产能1000吨和2000吨。

同时米格新材披露,2020年至2023年上半年黏胶基石墨软毡与PAN基石墨软毡合计产量分别为555.82吨、1217.80吨、2165.30吨、1333.61吨,产能利用率分别为77.20%、92.26%、103.11%、103.38%。

图片来源:米格新材上会稿

而产销率表显示,2020年至2023年上半年各期其黏胶基石墨软毡与PAN基石墨软毡产品的产量合计分别为466.10万元、914.09万元、1650.19万元、1056.41万元,较产能利用率表中披露的产量分别少89.72吨、303.71吨、515.11吨、277.20吨。也就是说以产销率表中的产量计算,米格新材对应的各期产能利用率约分别为61.33%、69.25%、78.58%、81.89%。与所披露同期产能利用率的差异分别达15.87%、23.01%、24.53%、21.99%。

图片来源:米格新材上会稿

突击入股增股股份锁定合规性几何

米格新材披露,本次申报前最近一年新增股东有10名,分别为桐乡建茗、泗洪产业基金、安徽鸿信利、安徽安华、中金共赢、南京铁投、上海火山石、南京弘盛、南京泰华、湖南正恺。

而与之矛盾的是,招股书显示,2022年6月27日,米格有限(发行人前身)股东会审议通过了公司股权转让事项,同意桐乡嘉佑将其持有的公司29.5669万元注册资本以人民币610万元的价格转让给桐乡建茗;2022年6月28日,米格有限召开股东会审议通过了增资事项,注册资本由7755.2632万元增至8918.5544万元。其中江苏毅达以5937.50万元认缴230.2347万元新增注册资本;浙江容腾以3700万元认缴143.4726万元新增注册资本;桐乡建茗以3660万元认缴141.9215万元新增注册资本;平潭汇通以2700万元认缴104.6962万元新增注册资本;南京稼沃以2600.00万元认缴100.8186万元新增注册资本;桐乡嘉佑以2340.00万元认缴90.7367万元新增注册资本;泗洪产业基金以2000万元认缴77.5527万元新增注册资本;宿迁毅达以1979.1667万元认缴76.7449万元新增注册资本;安徽鸿信利以1800万元认缴69.7975万元新增注册资本;安徽安华以1700万元认缴65.9198万元新增注册资本;江苏产才融合基金以1583.3333万元认缴61.3960万元新增注册资本;2022年12月20日,米格新材2022年第二次临时股东大会决议注册资本由9000万元增至9657.6921万元。其中以中金共赢10000万元认购346.1537万股;南京铁投以3000万元认购103.8461万股;上海火山石以3000万元认购103.8461万股;南京弘盛以1350万元认购46.7308万股;南京泰华以1000万元认购34.6154万股;湖南正恺以650万元认购22.50万股。而发行人签署申报稿的时间为2023年6月21日。也就是说含老股东新增股份在内,米格新材申报前一年新增股东数为17位。

图片来源:米格新材上会稿

对应的是,招股书中投资者保护内容显示,江苏毅达、宿迁毅达、江苏产才融合基金作为持有发行人5%以上股份的股东,所承诺股份锁定时间为“自发行人股票上市之日起12个月”;桐乡建茗、泗洪产业基金、安徽安华、安徽鸿信利、中金共赢、南京铁投、上海火山石、南京弘盛、南京泰华、湖南正恺承诺锁定期为“自发行人股票上市之日起12个月”且“自取得股份起36个月”;浙江容腾、南京稼沃、桐乡嘉佑、平潭汇通承诺的股份锁定期也仅为“自发行人股票上市之日起12个月”。

图片来源:米格新材上会稿

根据《监管规则适用指引――关于申请首发上市企业股东信息披露》,提交申请前12个月内新增股东的,应当在招股书中充分披露新增股东的基本情况、入股原因、入股价格及定价依据,新股东与发行人其他股东、董事、监事、高级管理人员是否存在关联关系,新股东与本次发行的中介机构及其负责人、高级管理人员、经办人员是否存在关联关系,新增股东是否存在股份代持情形。上述新增股东应当承诺所持新增股份自取得之日起36个月内不得转让,且股份取得方式包括增资扩股和股份受让。新股东从控股股东、实际控制人处受让股份,需遵循证监会和交易所关于控股股东、实际控制人持有股份锁定要求的其他规定。

企业IPO中,不乏搭乘“末班车”的投资者,虽然提高了企业估值,但这些“乘客”同时也是上市委重点关注对象。尽管问题五花八门,却不乏一定共性,股权转让的定价依据及公允性、是否存在利益倾斜,以及锁定期是否符合规定等均是重点。显然,米格新材关于申报前一年内新增股东股份的锁定并不符合监管要求。

另外需要指出的是,米格新材称,2022年12月12日被认定为国家高新技术企业,2022年企业所得税减按15%优惠税率计征。而据上会稿信息,2020年至2022年度,其员工总数分别为101人、237人、436人,研发人员数量分别为10人、18人、31人,研发人员占各期员工总数的比例仅分别为9.90%、7.59%、7.11%。根据科技部高新技术企业认定管理工作网发布的《高新技术企业认定管理办法》第四条及第五条要求,从事研发和相关技术创新活动的科技人员占企业当年职工总数的比例不低于10%。也就是说米格新材或涉存在并不符合高新技术企业标准的情形。

特别声明:文中提及内容均来源于公开信息,不构成实质性投资建议,据此操作风险自担。