美联储降息预期助推美债反弹 本周新一轮考验来袭

上周美联储降息预期重燃,助推了美债市场反弹,但投资者似乎还在等待更多证据来确定反弹能否持续。本周,美债市场将面临新一轮美债发行的考验。

图片来源于网络,如有侵权,请联系删除

美联储降息预期重燃美债行情

图片来源于网络,如有侵权,请联系删除

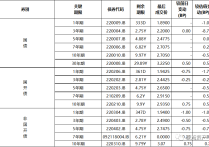

上周五,美国劳工部公布的数据显示,美国4月非农就业数据远逊预期,同时失业率上升、薪酬增长放缓,加之上周稍早美联储决议意外“放鸽”,使得市场对美联储年内降息预期重新迅速升温。对利率预期变动感受最明显的无疑是美债交易员。素有“全球资产定价之锚”之称的美国10年期美债收益率在上周五触及了两周来最低的4.453%,盘尾下跌6.9个基点,报4.501%。在过去一周,该基准收益率累计下跌了16.7个基点,创下了今年以来的最大周线跌幅。对利率更为敏感的2年期美债收益率也一度在上周五触及了三周最低的4.716%,盘尾回落至了4.809%。该收益率上周下跌19个基点,创下了约1月初以来的最大周线跌幅。

非农就业报告后,芝商所的美联储观察工具显示,美联储9月降息的概率已升至77%,远高于上周四的约60%。互换合约定价也有所反应,年内降息幅度预期从报告发布前的约41个基点回升到约50个基点。这预示着年内两次降息的预期正全面回归。展望本周,多位美联储官员在结束“噤声期”后将轮番登场,他们的表态将进一步影响市场对美联储利率前景的判断。

同时,本周,美债市场将迎来新一轮拍卖潮。670亿美元规模的10年期和30年期美债拍售,将考验投资者对长期债券的需求。此外,作为所谓的季度退款拍卖的一部分,美国财政部还将拍售580亿美元的3年期美债。

一些分析师认为,尽管美国经济某些领域出现了减速迹象,但通胀仍然很棘手,这可能会限制美联储降息的能力,并意味着美债收益率可能会在最近的区间继续徘徊。

西部资产管理(Western Asset Management)的投资组合经理林德布鲁(Mark Lindbloom)表示,最新的非农就业报告和美联储主席鲍威尔的评论“让市场松了一口气,但我们绝不会因此就预计美债收益率能一下子下跌50~100个基点”。

BCA Research的美债策略师斯威夫特(Ryan Swift)则预计:“未来几个月,10年期美债收益率将维持在一个较宽的交易区间,上限是去年10月触及的周期性峰值,下限是今年早些时候触及的低位(3.80%)。最终,收益率将突破这一区间的下限,但在此之前,投资者需要看到劳动力市场数据更加疲软。”

投资者仍青睐收益率曲线陡峭化交易

除了对美债市场整体反弹能否持续仍持观望态度外,在具体交易策略上,美债投资者还青睐收益率曲线陡峭化交易。在他们看来,虽然降息预期重燃有利于各期限美债,且目前4.5%的10年期美债收益率处于2007年以来最高水平,但如果通胀仍持续高于美联储目标,且美国政府无节制的开支导致长期美债拍售规模再次上升,10年期和30年期美债对投资者来说都不会很有吸引力。

通常来说,如果美联储开始降息,且市场出于数据更疲软,对宽松前景进行进一步定价,2年期美债收益率下跌速度会快于基准10年期美债收益率。除非通胀伴随其他经济数据疲软,开始同步放缓,10年期美债涨势才能跟上短期美债。而眼下的事实是,数据仍然喜忧参半。与上周五的就业数据相反,上周的另一份报告显示,美国制造业和服务业价格压力仍然很顽固。

DWS Americas的固收主管兰伯恩(George Catrambone)就更偏好2年期美债。斯威夫特也认为,2年期和5年期美债等短期债券前景优于长期债券。Jennison Associates的董事总经理卡帕尼斯基(Jennifer Karpinski)亦倾向于在投资组合中采用“陡峭化交易策略”,增持2年期、3年期和5年期美债,同时减持10年期美债。“目前,还很难判定长期美债什么时候才能变得更有吸引力。”她坦言。

另一个让投资者押注收益率曲线陡峭化的因素是,由于长期美债收益率对通胀粘性变得更敏感,美债投资者开始要求对持有长期美债收益率获得更多补偿,即要求更高的期限溢价(term premium)。目前,基于纽约联储模型计算出的期限溢价仍为负值,投资者认为,伴随美联储退出,在货币正常化的环境下,期限溢价应为正值。卡帕尼斯基称:“我们仍未看到长期溢价回到历史正常水平,但我们确实认为它会回归正常。”她补充称:“在季度退款拍卖方面,(美国)财政部目前尚未增加长期美债的拍卖规模,但如果随着时间的推移,该规模事实上走高,也会成为进一步推高长期美债收益率的又一个因素。”

(文章来源:第一财经)