财联社债市早参5月16日|5月MLF等量平价续作,降息或在等待更好时机;杭州打响收储模式“楼市去库存”第一枪

债市要闻

图片来源于网络,如有侵权,请联系删除

【零投放零回笼,央行“不降息”,10年国债急速拉升后回落,MLF降息或在等待更机】

图片来源于网络,如有侵权,请联系删除

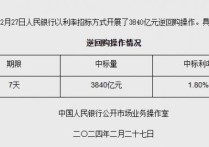

据财联社报道,在市场降息降准预期有所走强之际,15日,央行进行1250亿元等量MLF续作,利率持平2.5%。与此同时,OMO市场上进行20亿元等量7天期逆回购操作,中标利率为1.80%,也与此前持平。由于央行等额平价续作MLF和逆回购操作,公开市场上当日实现零投放零回笼。从早盘盘面走势来看,10年国债开盘小幅走低,MLF数据公布后一度急速拉升至2.295%,随后快速回落,整体振幅不到1bp。中信固收团队认为,MLF降息或在等待更好的时机,存款降息或更具备可行性。对于债市而言,在特别国债供给计划落地,债市阶段性利空出尽的环境下,预计短期利率将维持震荡偏强的走势。

【“国家队”出手杭州打响收储模式“楼市去库存”第一枪】

杭州市临安区住房和城乡建设局日前发布公告,经临安区人民政府研究决定,在临安区范围内收购一批商品住房用作公共租赁住房。房源要求位于杭州市临安区范围内。房源基本条件如下:①房源以整幢作为基本收购单位,同时单套建筑面积不超过70m²;②收购房源需搭配一定比例的车位,房源待售车位数量满足配比条件,即60m²(含)以下的每套按0.6个车位比例配置,60m²以上的每套按1.0个车位比例配置。

解读:“杭州临安该项政策属于全国首例。这意味着在去库存或消化存量房产方面,国家队正式出手了。”易居研究院研究总监严跃进表示,这是对高层会议的落实,同时也对房企的库存房源落实了新的去化导向。多位分析师认为,杭州此举可谓‘以旧换新’政策外,又一项重磅的政策创新,预计更多城市接下来可能会效仿杭州展开试点。

【中基协公布6起私募机构涉结构化发债警示案例】

5月15日,中基协发布通知公告,关于近期私募基金违法违规警示案例。实践中,部分私募基金管理人存在“利用私募基金财产或职务便利,以向私募基金、私募基金投资标的及其关联方收取咨询费、手续费、财务顾问费等名义,为自身或者投资者以外的人牟取非法利益、进行利益输送”等行为,被行政监管部门和基金业协会采取行政或自律措施,情节严重的被注销管理人登记,相关责任人员违法违规行为被录入诚信档案。

【超长期特别国债发行在即正进行前期准备工作】

从此次超长期特别国债的发行安排来看,超长期特别国债期限包括20年期、30年期、50年期,都是按半年付息。从5月17日首发,到11月中旬发行完毕,共发行22次,发行时间主要集中在三季度。5月15日,记者走访北京地区多家银行了解到,目前已经接到超长期特别国债的销售通知,同时也已开展多项相关筹备工作,但是起购金额、票面利率以及发行对象等相关细则,还有待相关部门的进一步通知。记者从部分银行了解到,在超长期特别国债销售准备工作方面,目前其正通过多渠道、多形式开展超长期特别国债宣传推广工作,线上通过微信群、朋友圈宣传,线下通过张贴宣传海报、拉横幅等方式宣传。

【叫停手工补息后对公存款大搬家,资金持续涌入理财产品,银行理财能否接住这波“泼天富贵”?】

在4月份,人民银行指导利率自律机制发布倡议,明确要求银行不得以任何形式向客户承诺或支付突破存款利率授权上限的补息之后,对公存款在金融机构出现显著的迁移。数据显示,4月当月人民币存款则减少了3.92万亿元。其中,居民存款缩减了1.85万亿元,企业存款缩减了1.87万亿元。与此同时,数据显示,今年前4个月理财规模的增长超过2万亿元,创近年同期新高;开源研究所数据也显示,今年4月,理财规模净增长超2.2万亿元,创下近年单月新高。中金公司研究员王子瑜认为,考虑到银行理财配置了约7万亿元的存款,资本市场普遍较为担心理财产品资产欠配与业绩达标压力、以及潜在的负反馈可能性。

【高收益美元债活跃,上周有地产债涨近700%,城投美元债价值依然在线】

中资美元债在5月加速上行,而高收益美元债较投资级显出了更强的弹性,近半年美元高收益债券指数上涨超过13%。不过,对于主要由地产债组成的高收益美元债,机构依然谨慎。城投中资美元债的配置价值依然在线,且风险可控,能满足一定的高收益投资诉求。以上周(5.6-5.10)为例,蓝光发展的美元债周涨幅近700%,祥生控股、也有美元债涨幅分别超过200%、100%。尽管高收益、地产美元债板块回报可观,但机构对地产美元债的投资前景依然谨慎。固收首席金倩婧认为,目前高收益美元债仍处于政策预期和信用违约预期博弈阶段,2024年信用风险扰动概率仍大,下沉风险偏高。

【债券ETF数量和规模双增专家称今年市场总规模有望突破千亿元】

据媒体报道,5月14日,平安基金旗下平安中债中高等级公司债利差因子ETF(以下简称“公司债ETF”)规模突破百亿元,达到100.17亿元,成为全市场规模第三大的债券ETF。同时,今年以来债券ETF市场延续升温势头,产品数量、规模齐扩容,且几乎所有产品均实现浮盈。今年以来,公司债ETF规模增长约40亿元,近一个月规模增长超20亿元。

平安基金公司债ETF基金经理王仁增对记者表示:“在当前货币政策维持稳健宽松态势,市场流动性保持合理充裕的宏观经济背景下,高等级信用债信用资质优秀、盈利稳健,违约风险较低,尤其在当前低利率环境中有望持续吸引投资者,这为信用债ETF的发展提供了广阔空间。”数据显示,截至5月15日,全市场债券ETF共计20只。规模合计达992.41亿元,比2023年底增长190.89亿元,增速为23.82%。而20只债券ETF中,有1只为今年新成立产品。王仁增表示:“2024年,债券ETF延续了去年的高速增长势头,市场总规模有望突破千亿元。”

【山东省将城投债务纳入“三债统管”】

据山东省人民政府网站发布的《坚决贯彻落实总体国家安全观深化以高水平安全保障高质量发展的山东实践》一文指出,在地方债方面,制定全省防范化解地方债务风险一揽子方案,强化政府债务、隐性债务、城投债务“三债统管”,坚决遏制增量、消减存量,债务风险防控取得积极成效。专业人士认为,将城投债务和政府债务、隐性债务放到同一个监管体系内,实际上大大提升了城投债务的地位,也意味着在加强监管的同时,未来大概率也将很快进一步出台化解细则。山东的动作是一个信号,未来可能会有比较多的地方效仿这一做法。

【美国国债飙升交易员上调美联储降息预期】

美国国债上涨,10年期收益率跌至一个多月以来的最低水平,先前公布的数据显示,美国4月通胀出现了六个月来的首度降温。10年期国债收益率一度下跌10个基点,至4.34%,为4月10日以来最低。2年期和5年期国债收益率均下跌约8个基点。数据公布后,交易员提高了对美联储降息的预期。利率互换显示,交易员认为,到9月美联储会议,降息25个基点的概率超过80%。

【连续第三个月减持!中国3月减持美债76亿美元,日本、英国增持】

当地时间5月15日,美国财政部公布的数据显示,2024年3月,美债前三大海外债主日本、中国、英国的持有量继续有所分化:中国减持,日本、英国增持。美国财政部2024年3月国际资本流动报告(TIC)显示,日本3月增持199亿美元美国国债,持仓规模达到11878亿美元,继续为美国第一大债主。中国3月减持76亿美元美国国债至7674亿美元,是继2024年1月以来的连续第三次减仓。

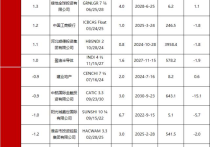

公开市场:

公开市场方面,央行开展20亿元7天期逆回购及1250亿元1年期MLF操作,中标利率与此前一致,分别为1.80%、2.50%。当日有20亿元逆回购及1250亿元MLF到期,单日全口径完全对冲到期量。

信用债事件

■万达商管:所持162亿股权再被冻结冻结期限为3年;

■联合资信:昆明城投票据逾期余额2.52亿元,被冻结股权标的合计23.87亿元;

■雅居乐回应债务问题:企业经营目前一切正常,流动性不足是阶段性问题;

■:公司股票触及交易类退市指标,股票停牌;

■新光控股集团:债权人会议通过35家企业实质合并案重整计划;

■沛县经济发展:公司子公司和鼎劳务5,000.00万元商票逾期;

■泰禾集团:收到五起借款纠纷及债券案件法律文书;

■平安不动产:不再委托对公司及公司子公司进行评级;

■:拟于5月20日再次发行“兴业银行股份有限公司2024年第一期二级资本债券”,基本发行规模为200亿元;

■:拟发行年内首期二级资本债,规模100亿元期限10年;

■上海地产集团成功发行全国首单“平急两用”债务融资工具,发行规模为23亿元;

■“PR安发02”:拟提前偿付议案获持有人会议审议通过;

■“H20天盈1”:拟召开持有人会议审议调整债券本息兑付安排议案;

■“21北碚债”:发行人拟提前偿还本金及到期利息,5月21日召开持有人会议;

■:“21丰城发投PRN001”拟提前兑付0.34亿元本金,将于5月17日召开持有人会议;

■23津投11:票面利率下调592个基点至1.78%;

■21建能01:票面利率由3.72%调整至2.42%;

■控股:发行上限额8亿元熊猫债,16日起申购。

市场动态:

【货币市场|货币市场利率多数下行】

周三,货币市场利率多数下行,其中银存间质押式回购加权平均利率1天期下行5.1BP报1.71%,创逾一个月新低,7天期下行3.15BP报1.8087%,创逾一个月新低,14天期下行0.88BP报1.8425%,创2023年10月以来新低,1月期上行1.73BP报1.8568%。

Shibor短端品种集体下行。隔夜品种下行4.2BP报1.727%;7天期下行2.9BP报1.808%;14天期下行2.3BP报1.848%;1个月期下行0.4BP报1.923%,创2023年9月以来新低。

银行间回购定盘利率全线下跌。FR001跌2.0个基点报1.78%;FR007跌3.0个基点报1.82%;FR014跌1.0个基点报1.87%。

银银间回购定盘利率全线下跌。FDR001跌5.0个基点报1.73%;FDR007跌3.0个基点报1.8%;FDR014跌1.0个基点报1.85%。

【利率债|银行间主要利率债收益率窄幅波动,10年期国债活跃券230026收益率上行1.05bp报2.299%】

周三,国债期货收盘多数下跌,30年期主力合约跌0.09%,10年期主力合约持平,5年期主力合约跌0.01%,2年期主力合约涨0.01%。

银行间主要利率债收益率窄幅波动,短券优于长券。截止北京时间16:45,10年期国债活跃券230026收益率上行1.05bp报2.299%,2年期国债活跃券230020收益率下行1bp报1.805%;10年期国开活跃券240205收益率于上行0.7bp报2.397%。

【信用债|信用债收益率持续下行全天成交超1200亿元】

周三,信用债收益率持续下行,1年期下行逾2个基点,全天成交超1200亿元。地产债涨幅居前,“21金地04”、“21金地MTN004”、“21金地MTN005”涨幅均超10%。AAA级中短期票据中,1年期收益率下行2.12个基点报2.3235%,

涨幅超2%的信用债共36只,地产债涨幅居前,其中“H9龙控01”、“21金地04”、“21金地MTN004”涨幅位居前三,分别涨19.33%、17.33%、13.77%,分别成交9.53万元、13.55万元、4557.6万元。

跌幅超2%的信用债共9只,“H1金科03”、“H0金科03”、“20万科02”跌幅位居前三,分别跌62.5%、47.92%、15.48%,三只债分别成交1.42万元、12.11万元、5419.95万元。

高收益债:共27只收益率高于15%的信用债有成交,其中“20中骏02”、“H9龙控01”、“20旭辉02”收益率位列前三,分别为297.63%、248.75%、199.95%,三只债分别成交19.09万元、9.53万元、44.65万元。共25只收益率处于8%-15%区间的信用债有成交,其中“20龙湖06”、“21沪世茂MTN001”、“22GLP01”收益率位列前三,分别为14.61%、14.23%、14.21%,三只债分别成交548.33万元、28.64万元、518.58万元。

【欧债市场|欧债收益率集体收跌,英国10年期国债收益率跌10.8个基点报4.064%】

周三,欧债收益率集体收跌,英国10年期国债收益率跌10.8个基点报4.064%,法国10年期国债收益率跌13.2个基点报2.902%,德国10年期国债收益率跌12.5个基点报2.421%,意大利10年期国债收益率跌15.3个基点报3.729%,西班牙10年期国债收益率跌13.9个基点报3.190%。

【美债市场|美债收益率全线收跌,2年期美债收益率跌8.7个基点报4.736%】

周三,美债收益率全线收跌,2年期美债收益率跌8.7个基点报4.736%,3年期美债收益率跌10.4个基点报4.513%,5年期美债收益率跌10.8个基点报4.353%,10年期美债收益率跌9.4个基点报4.349%,30年期美债收益率跌8.4个基点报4.505%。

(文章来源:财联社)