“21国债14”先跌停两日后又涨停!小众券种流动性欠佳,对债市无指向性

4月10日上午,两日前因下跌10%触发停牌的“21国债14”,又因大涨14%触发停牌。造成异动的成交金额仅为3.4万元,这一极小的金额与周初类似。

图片来源于网络,如有侵权,请联系删除

一时间,市场议论纷纷,甚至有观点认为这可能对债市具有明确的指向性意义。某头部券商债券分析师对记者表示,“这一债券是小众品,也不是新券,这类交易所债券往往缺乏流动性和交易量,对整体债市没什么指向性意义。”

另一中型基金的债券投资经理对记者表示,“10日的异动可能和国际评级机构的消息有关,但问题还是在于,这些品种的成交量本来就比较小,意义不大。”

“21国债14”是交易所挂牌的30年国债,起息日为2021年10月18日,并非在间市场交易的活跃券种。尽管去年四季度以来,由于经济数据下行,30年国债遭到抢购,但波动幅度也并不可能达到两位数。

就目前而言,债市一边倒的看多情绪实则已经趋于理性,近期以震荡为主,因而机构普遍认为“21国债14”10日的涨停行情并不具有代表性,主要还是特殊品种的异动。

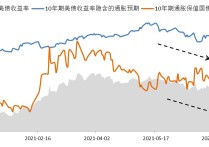

债牛行情去年以来一路狂奔,10年期国债收益率从2.9%附近一路跌至2.3%以下。从去年四季度开始,在经济数据持续走弱的背景下,30年长债开始被疯狂炒作。2024年2月28日下午交易时段,30年期国债活跃券收益率更是跌破2.5%,最低报2.49%,创下近年来新低,同时跌破1年期MLF(中期借贷便利)2.5%的利率水平,成为债市的里程碑事件,但这同时也意味着风险正在积聚。

2024年2月20日,5年期以上LPR(贷款市场报价利率)下调幅度超出预期,这成了进一步推升债市行情的催化剂。

不过,3月下旬以来,债市情绪开始缓和,担心后续供给加大、经济数据回暖、收益率已经位于低位等都是主要考量。

某头部券商固收分析师对记者称:“年初债券发行缓慢,大量超长债供给估计都集中在二、三季度,因此目前确实有一定的供给担忧。”

这种供给担忧也可以体现在近期的债市行情中,比起中短债,近期30年国债的走势显然更为波动,且处于小幅下跌的态势。

上述人士对记者称,消息面也影响了长债的行情。4月10日,有媒体消息称,有关人士透露,近日央行与三家政策性银行座谈,讨论了长期限利率债市场形势。受阶段性供需失衡等多重因素影响,近期长期限利率债收益率大幅走低。我国宏观经济长期向好的基本面没有改变,当前经济正在稳步恢复,长久期资产的利率风险值得关注。从近期披露的债券发行计划看,三家政策性银行拟大幅增加长期债券发行。业内人士分析认为,应是抓住时间窗口降低全年整体发行成本。

此前,有农商行的债券交易员对第一财经记者表示,“监管方面确实了解过30年国债交易的情况,这几个月市场做多情绪比较强,但并没有限制机构继续买入或交易。”

截至4月10日收盘,30年国债活跃券(230023)收益率报2.4175%,相较于上一日上升0.7BP,收益率上升对应债券价格下跌;10年国债活跃券(240004)收益率报2.295%,相较于上一日上升0.25BP。

此外,之所以近期债市逆转了单边攀升的格局,也与央行的信号不无关系。日前央行一季度货币政策委员会例会召开,删除了“加大宏观政策调控力度”的表述,且提示关注长期收益率变化,考虑强美元的外部环境,就业数据强劲导致美联储6月降息的预期暴跌,交易员预计国内货币政策宽松的概率下降。

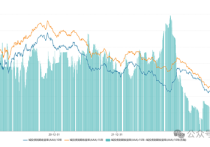

“我们预计4月债市波动增加,但风险可控。从二级市场交易来看,交易机构做多情绪降温,券商自营继续减持债券并压缩久期,基金主要买入信用债和银行二永(二级资本债和永续债),农村金融机构是最积极的买入力量,主要增持利率债和存单,银行理财二级市场买入债券规模较低。”南银理财研究部负责人王强松近期对记者表示。

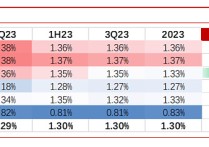

国海固收团队认为,测算4~6月,常规国债净融资分别为-1354亿元、7479亿元、2821亿元。考虑到今年5月国债净融资量较高,预计6月或是特别国债开始发行较为合适的时间点。假设特别国债发行周期为2个月,其中6月份发行一半(5000亿元),则二季度国债净融资量将达到13946亿元。

整体而言,各界仍不认为债牛已经结束,只是转向防守策略(主要做法是缩短久期),“资产荒”仍是债市背后的动力。

认为,本轮“资产荒”在市场表现上的特点主要包括,行情快且强,多数板块收益率下行幅度超2020年及2022年两轮;期限上,长端信用债更为市场青睐,而短端下行受阻,曲线明显平坦化;评级上,本轮部分品种的信用下沉力度超越2016年,达到历史之最。

(文章来源:第一财经)