债券投资难度加大 精选中长期绩优产品

近两年,在理财净值化、权益资产波动加大的市场背景下,不少投资者选择债券型基金作为家庭资产的底仓。

图片来源于网络,如有侵权,请联系删除

Wind数据显示,根据2023年基金年报,债券型基金2023年的总利润达到2381亿元,超过了货币型基金的总利润2281亿元。丰厚的利润表现,既得益于债市的良好表现,也与债券型基金的资产管理规模相关,表明众多投资者选择该品类作为投资对象。

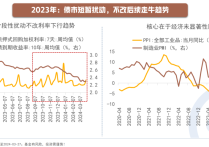

今年以来,债券延续牛市行情,长端利率一路下行,债券基金也大多取得了良好的收益。那么,进入第二季度,预期债券市场的表现如何,需要关注哪些因素?各大券商固收团队对此做出解读。

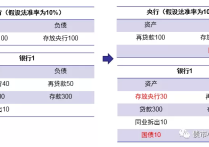

张继强团队认为,“债市趋势尚未逆转,而二季度利率大概率转入区间震荡,长端利率难创新低,但上行空间也不大,操作难度明显大于一季度。” 国盛固收认为,“央行表述关注长期收益率的变化,一方面不希望出现资金过度淤积在金融市场,导致长端利率过度下行的情况;另一方面,在整体融资成本下行的情况下,长端利率也不具备趋势性调整的基础。”

综合来看,不少专业投资者认为债券或将继续整理震荡,在长期趋势没有变化的背景下,债券依然是值得选择的标的,但其投资难度加大,意味着债券基金的业绩可能会分化。对于想要投资债券型基金的投资者而言,长期绩优产品或是不错的选择。

例如,成立于2011年8月5日的广发聚利债券,是一只运作超过10年的一级债基。银河基金评价中心数据显示,截至3月31日,基金成立以来净值增长率为126.30%,年化收益为6.66%。在运作时长超10年的75只同类基金中,成立以来年化回报超6.5%的基金仅11只(本文所述同类均指普通债券型基金(可投转债)(A类))。

从中期业绩来看,广发聚利债券的表现也较为突出。上述同源数据显示,截至3月31日,广发聚利债券过去1年和过去2年的基金回报分别为6.67%和9.20%,分别排名同类第4(4/238)和第16(16/217)。

资料显示,广发聚利债券的基金经理是代宇,是一位从业19年、管理组合超过12年的资深基金经理。她自广发聚利债券成立之日起管理该产品,这也让广发聚利债券成为市场上少有的基金经理独立管理时长超10年的一级债基。在同类运作时长超10年的75只基金中,仅有2只产品是基金经理自成立之日起管理至今的。

具体的产品管理中,代宇会灵活运用骑乘、票息、杠杆等多种策略投资多品种,追求长期稳健收益。结合2023年基金年报来看,广发聚利债券2023年的年度回报为5.99%,银河证券显示,该年度回报在同类中排名前10%(29/393)。基金经理在2023年年报中表示,“报告期内,组合在纯债操作上保持将稳健的票息策略和灵活的久期策略相结合,适度把握交易机会。在可转债操作上,组合密切跟踪市场动向,灵活控制仓位并梳理结构。”

除了基金经理的投资研判,基金要想取得优秀的表现,同样离不开平台的支持。广发聚利债券的管理人是成立于2003年的广发基金,固定收益投资能力长期表现优秀。根据数据,其旗下固收类产品过去五年和十年绝对收益在固收类大型基金公司中排名第4(4/16)和第3(3/14)。

(文章来源:中国基金报)