债市日报:5月14日

债市周二(5月14日)延续偏强整理,中长端期限券表现优于短券,收益率曲线再度趋平;公开市场单日完全对冲到期量,资金利率多数回落。

图片来源于网络,如有侵权,请联系删除

机构认为,当前在存款产品“挤水分”以及财富管理方式多元化的背景下,存贷款以及M2增速很难快速回升,但金融支持实体的质效反而有所提高。未来,特别国债的发行将增大债券供给,财政资金的运用也将有助于基本面改善和市场预期提振,有望带动社融增速企稳回升。

【行情跟踪】

国债期货收盘集体上涨,30年期主力合约涨0.11%报106.56,10年期主力合约涨0.02%报104.465,5年期主力合约涨0.03%报103.43,2年期主力合约涨0.01%报101.726。

间现券市场延续走强,截至发稿,5年期国债活跃券230022收益率上行0.5BP报2.1%,10年期国债活跃券240004下行0.25BP报2.29%,30年期国债230009收益率下行1BP至2.575%;5年期国开活跃券230208收益率下行0.25BP报2.1425%,10年期国开活跃券230210下行0.25BP报2.4175%。

中证转债指数收盘涨0.14%,山河转债、N宏柏转、惠城转债、正裕转债、丽岛转债、景兴转债涨幅居前,分别涨20%、18.75%、14.32%、8.78%、7.55%、5.75%。跌幅方面,泰林转债、百川转2、通光转债、中旗转债、新致转债跌幅居前,分别跌9.86%、5.81%、5.44%、4.36%、4.09%。

交易所地产债表现尚可,万科多只债券上涨,“22万科02”涨超13%,“21万科06”涨超8%,“22万科06”涨超7%,“21万科04”涨超5%,“21万科02”涨4%,“22万科05”、“20万科06”涨超3%;“22万科07”跌超4%,“22万科04”跌超3%。

【海外债市】

北美市场方面,当地时间5月13日,美债收益率集体收涨,2年期美债收益率涨4.8BPs报4.876%,3年期美债收益率涨5BPs报4.678%,5年期美债收益率涨4.7BPs报4.522%,10年期美债收益率涨4.5BPs报4.504%,30年期美债收益率涨3.3BPs报4.642%。

亚洲市场方面,日债收益率周二(5月14日)延续上行,日本2年期国债收益率走高1.1BP至0.341%,5年期和10年期日债收益率分别上行1.4BP和1.7BP,报0.557%和0.958%。

欧元区市场方面,当地时间5月13日,欧债收益率集体收涨,法国10年期国债收益率跌0.5BP报2.994%,德国10年期国债收益率跌0.7BP报2.508%,意大利10年期国债收益率涨0.7BP报3.857%,西班牙10年期国债收益率跌0.6BP报3.300%。

【一级市场】

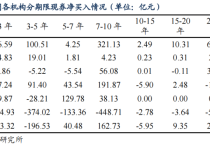

财政部2期国债中标收益率均低于中债估值。财政部3年、7年期国债加权中标收益率分别为1.85%、2.1968%,边际中标收益率分别为1.88%、2.2237%,全场倍数分别为3.23、4.33,边际倍数分别为1.21、1.23。

农发行2期金融债中标收益率均低于中债估值。农发行2年、7年期金融债中标收益率分别为1.8715%、2.2642%,全场倍数分别为3.14、5.84,边际倍数分别为13.81、3.33。

辽宁省3期地方债中标结果显示,投标倍数均超21倍。具体来看,10年期“24辽宁债06”中标利率2.4100%,全场倍数23.33,边际倍数1.46;7年期“24辽宁债07”中标利率2.3800%,全场倍数22.64,边际倍数4.43;20年期“24辽宁债08”中标利率2.5800%,全场倍数21.72,边际倍数1.4。

【资金面】

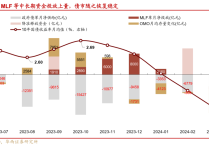

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,5月14日以利率招标方式开展了20亿元7天期逆回购操作,中标利率为1.8%。数据显示,当日20亿元逆回购到期,因此单日完全对冲到期量。

资金面方面,Shibor短端品种多数下行,隔夜品种下行1.2BP报1.769%,7天期上行0.1BP报1.837%,14天期下行2.6BPs报1.871%,1个月期下行0.4BP报1.927%,创2023年9月以来新低。

【机构观点】

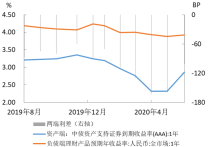

:随着短期效应退去,经历“瘦身”之后的社融,更能充分反映实体经济有效融资需求。4月金融数据低于预期,既有内生融资需求相对不足的原因,更有防空转、金融业增加值核算优化等客观因素的扰动,或并不反映实体融资收缩。随着银行降成本进程延续,“银行缺钱,非银有钱”可能成为常态化现象。实体需求较弱,对冲企业经营压力,降息仍有必要,时点可能会在6-8月。

浙商固收:特别国债供给集中在6-10月,其中6、8、10月为超长期国债供给高峰,与7月缴税期基本错峰,但10月30年国债发行与银行走款同日,或需关注流动性压力。在供给冲击风险落地后,短期债市出现再度大幅调整的风险可控,做多胜率提高,但做多赔率依然有限,建议维持逢高配置的定力,增加对中短票息策略的关注。

华创固收:特别国债供给节奏慢于预期,上半年供给进度偏慢,机构配置需求仍在,长端品种调整风险可控,二季度时间仍是债市的朋友,三季度供给压力较大,供需结构或加速向均衡水平修复,债市对利空消息反应更加敏感,重点关注政府债券供给节奏、经济高频数据和机构交易数据灵活应对。

(文章来源:新华财经)