4283亿美元!AI浪潮下今年科技企业创纪录发债 美企独占八成

今年,全球科技公司的债务发行量激增至了创纪录水平,随着AI算力建设的竞争日益激烈,就连那些现金充裕的企业也不得不大量举债来支持相关投资。

图片来源于网络,如有侵权,请联系删除

据Dealogic数据显示,截至12月第一周,全球科技公司在2025年已发行了4283亿美元债券。其中美国企业债券发行规模高达3418亿美元,欧洲和亚洲科技公司则分别发行了491亿美元和330亿美元。

图片来源于网络,如有侵权,请联系删除

越来越多的迹象显示,传统上依赖内部现金流的大型科技公司,正越来越多地转向债务融资,因借贷成本开始走低且投资者需求旺盛。

图片来源于网络,如有侵权,请联系删除

Portia Capital Management总裁Michelle Connell表示,债务资助的资本支出反映了一种结构性转变——技术快速淘汰和芯片寿命短促,正迫使企业持续再投资。

然而,大规模融资也已开始推高部分企业的杠杆率并削弱其偿债保障比率,这引发市场担忧:若AI投资未能实现预期回报,这些企业的资产负债表能否承受压力。

业内对超过1000家市值至少10亿美元的科技企业的分析显示,截至9月底,其债务与息税折旧摊销前利润(EBITDA)比率的中位数升至了0.4,近乎2020年债务激增时水平的两倍。

尽管杠杆率仍低于通常被视为危险的阈值,但这一增速表明债务增长快于盈利增长——若现金流无法同步提升则可能构成风险。

数据还显示,第二季度,这些企业运营现金流与总债务比率中位数一度跌至了五年低点12.3%,随后在今年晚些时候才略有回升。

财联社近来已多次报道过,美国信贷市场已开始反映出投资者日益增长的谨慎情绪。

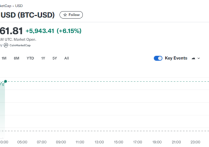

5年期信用违约掉期(CDS)利差在过去两个月几乎翻倍至142.48个基点,哪怕是的CDS利差也从9月底的20.5个基点左右攀升至了约35个基点。

Info-Tech研究集团顾问研究员Scott Bickley指出,“我认为这种现象源于市场过热催生的自我循环叙事——在股价方面,要么做大,要么出局。对于AI大厂们(hyperscalers)来说,这一现象既不可持续,也无法作为运营模式的永久性转变来复制。”

(文章来源:财联社)