7个月发行规模超1.5万亿元!谁是科创债发行主力军?

回望今年的债券市场,科创债是不容忽视的重要板块。

图片来源于网络,如有侵权,请联系删除

自今年5月债市“科技板”正式推出后,全新的科技创新债券市场快速扩张。Wind数据显示,今年以来,科创债(含科创票据等)发行规模达2.26万亿元,覆盖2000余只债券。

从政策落地到规模扩容、主体丰富,科创债不仅实现了发行量的持续增长,更打通了金融资本流向硬科技领域的新通道,推动“投早、投小、投科技”的理念在债市落地。时值年末,科创债市场表现究竟如何?“真科技、真创新”体现在哪?未来市场规模又能否持续拓展?

规模稳步跃升

科创债今年的成长轨迹,堪称债券市场的一抹亮色。

Wind数据显示,今年以来,截至12月26日,科创债发行规模合计达2.26万亿元,发行数量及总规模同比实现明显增长,为科技创新企业提供了有力资金支持。

2025年5月,中国人民与中国证监会联合发布的《关于支持发行科技创新债券有关事宜的公告》,从丰富科技创新债券产品体系和完善科技创新债券配套支持机制等方面,对支持科技创新债券发行提出多项重要举措。同月,交易商协会发布《关于推出科技创新债券构建债市“科技板”的通知》。

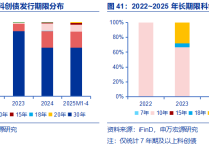

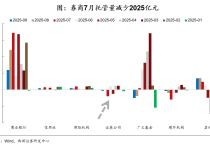

政策的推动,为科创债发行市场注入了强劲发展动能。5月以来科创债发行规模显著增加,截至12月26日,7个月时间发行规模超1.5万亿元,明显超过去年全年的发行规模。

从发行节奏看,除5月政策密集释放期,科创债发行规模超3000亿元,其余大多数月份发行规模在两千亿元左右。从发行成本看,科创债延续创新品种低成本优势,发行利率普遍在3%以下,超四成不高于2%,且普遍低于同品种、同期限、同评级的普通信用债。

今年5月下旬起,科创债获得市场踊跃认购,配置热度持续领先。例如,中邮发行的首单科创债认购倍数达3.46倍;资本发行的9亿元科创债,票面利率2.07%,认购倍数超过7倍,资金对科创领域的青睐可见一斑。

固收首席分析师尹睿哲表示,科创债一级市场具备配置价值,核心逻辑在于政策强力支持下的规模快速扩张、高评级发债主体主导的信用安全性,以及相对利率债的票面优势。当前市场以AAA级央国企为主力发行方,且政策推动下金融机构、股权投资机构参与度提升,叠加科创债ETF等产品上市带来的流动性改善,为投资者提供了兼具政策红利与信用安全的配置标的。

主体不断扩容

从概念上来看,科创债是指由科技创新企业发行,或募集资金主要用于支持科技创新领域的信用债券,是债券市场服务科技创新企业融资、推动实体经济发展的重要工具。

除发行规模持续增长外,发债主体的扩容是今年科创债市场的另一大亮点。如今,科创债的发行主体已覆盖科技型企业、金融机构、股权投资机构三大类别,横跨多个行业。

Wind数据显示,截至12月26日,银行间市场发行规模已突破万亿元,其中商业银行发行规模在3000亿元左右,中小银行发行主体规模增速明显。

12月以来,、北京农商行、、、等多家银行发行科创债。以光大银行为例,12月16日,该行在全国银行间债券市场簿记发行2025年科技创新浮息债券,发行规模60亿元,债券期限3年,首期票面利率确定为1.85%。本期债券募集资金将投向科创领域,包括发放科技贷款、投资科技创新企业发行的债券等,专项支持科技创新领域业务。

中诚信国际研究院研究员卢菱歌表示,债券市场在支持科创企业融资方面大有可为,科技创新领域需要大量资金支持,未来企业融资需求或进一步释放,科创债市场有望继续扩容增量。未来可以“科技板”为抓手继续深化机制改革,构建债市支持科技创新长效机制,提高债券市场对科创企业融资支持的灵活性和适配性。

(文章来源:中国证券报)