华润饮料携“怡宝”赴港IPO,茶百道上市5日跌35.43% | IPO观察

(原标题:华润饮料携“怡宝”赴港IPO,茶百道上市5日跌35.43% | IPO观察)

图片来源于网络,如有侵权,请联系删除

《洞察IPO》周绘 | 2024-04-29

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

上交所&深交所

新 股 上 市

4月22日-4月28日,上交所、深交所均无公司上市。

通过上市委员会审议会议

4月22日-4月28日,上交所、深交所均无公司过会。

递交上市申请

4月22日-4月28日,上交所、深交所均无公司递交上市申请。

终止上市

4月22日-4月28日,上交所主板有2家公司终止上市,科创板有2家公司终止上市;深交所主板有2家公司终止上市,创业板有1家公司上市。

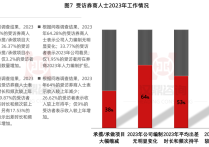

数据来源:公开信息;图表制作:洞察IPO

1. 捷翼科技:主要从事汽车电连接系统的研发、生产和销售,主要产品自低压线束不断拓展至高压线束、智能充电系统等,此外公司业务还包括功能内饰件。

2. 长城精工:专业从事轴承相关产品研发、生产、销售和服务,此外还提供轴承套圈等机械零部件产品。

3. 健耕医药:器官移植领域医疗器械产品及服务提供商,产品线包括移植术中器官保存、运输、评估及修复的设备,移植医用配套耗材、体外诊断试剂,覆盖器官移植术前评估、围术期处理、术后长期管理的全阶段。

4. 国宏工具:专业从事超高精密数控刀具和集成电路封装楔形劈刀的研发、生产、销售和服务的高新技术企业。

数据来源:公开信息;图表制作:洞察IPO

1. 儒兴科技:主要从事光伏电子浆料的研发、生产和销售的高新技术企业。公司光伏电子浆料产品覆盖晶硅太阳能电池银浆和铝浆,主要产品包括背面银浆和铝浆。

2. 维赛新材:主要从事高性能结构泡沫材料的研发、生产与销售,核心产品包括PVC结构泡沫、PET结构泡沫等。

3. 众邦股份:研发、生产和销售精细化学品的高科技企业,产品包括金刚烷系列和炔醇系列产品。

港交所

新 股 上 市

4月22日-4月28日,港交所有3家公司上市。

数据来源:公开信息;图表制作:洞察IPO

1. 天津建发:天津市的一家建设集团,提供全面的工程施工服务。上市首日收跌39.20%,截至4月29日收报1.49港元/股,较发行价2.50港元/股跌40.40%。

2. 茶百道:现制茶饮品牌。上市首日收跌26.86%,截至4月29日收报11.30港元/股,较发行价17.50港元/股跌35.43%。

3. 出门问问:以生成式AI与语音交互技术为核心业务的AI公司。上市首日收跌3.16%,截至4月29日收报3.72港元/股,较发行价3.80港元/股跌2.11%。

新 股 招 股

4月22日-4月28日,港交所无新股招股。

通过上市聆讯

4月22日-4月28日,港交所有2家公司通过聆讯。

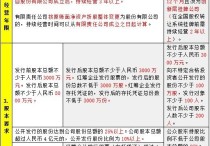

数据来源:公开信息;图表制作:洞察IPO

1. 迈富时:通过Marketingforce平台提供营销及销售SaaS解决方案,包括服务内容与体验、广告与促销、社交与关系、销售与愉悦、数据与分析、策略与管理等服务。

2. 泓盈集团:国有城市服务及运营提供商,业务运营主要位于湖南省长沙市。

递交上市申请

4月22日-4月28日,港交所有4家公司递交主板上市申请。

数据来源:公开信息;图表制作:洞察IPO

1. 华润饮料:中国第二大包装饮用水企业以及中国最大的饮用纯净水企业(按2023年零售额计)。

2. 宜搜科技:经营四条业务线,涵盖数字阅读平台服务、数字营销服务、网络游戏发行服务及其他数字内容服务。

3. 全品文教:独立教辅图书策划及发行商,致力于制作并提供优质的教辅图书、学生用品及相关服务。

4. 佰泽医疗:主要从事投资及提供医疗相关服务的肿瘤医疗集团。

华润饮料于4月22日披露招股书 拟登陆港交所主板

4月22日,华润饮料(控股)有限公司(以下简称“华润饮料”)向港交所递交招股书,拟主板IPO上市,美银证券、中银国际、中信证券、瑞银国际为其联席保荐人。

华润饮料是中国第二大包装饮用水企业以及中国最大的饮用纯净水企业(按2023年零售额计)。截至最后实际可行日期,主要拥有“怡宝”、“至本清润”、“蜜水系列”、“假日系列”及“佐味茶事”等13个品牌的产品组合、共计56个SKU。产品组合覆盖中国即饮软饮市场的核心品类,如包装饮用水、茶饮料及果汁类饮料等。

根据灼识咨询报告,华润饮料的“怡宝”品牌饮用纯净水产品于2023年的零售额达到395亿元,是中国饮用纯净水市场的第一品牌。于2023年,按零售额计,华润饮料在中国即饮软饮企业中排名第五。

华润饮料控股股东之一华润集团是一家总部位于香港的领先国有企业集团,于2023年位列《财富》世界五百强排名第74位。

招股书显示,本次发行募集的资金华润饮料将用于战略性扩张和优化产能,以提高整体供应链效率;加速销售渠道扩张及提升渠道效率;进行销售和营销活动,增强品牌活力,强化品牌形象,提升销售表现;增强产品研发能力,以持续拓展新的产品品类和单品;数字化升级,包括提升在销售、运营、生产和物流等领域的数字化能力,从而提高运营效率;进行潜在投资及并购的机会;营运资金及作一般公司用途。具体募资金额未披露。

招股书中列出的风险因素主要包括:可能无法有效地应对不断变化的消费者品味、偏好和消费习惯,无论是通过提升现有的产品、着手开发进程、推出和推广任何新产品,或应对经销渠道的变化,这可能会影响业务和财务业绩;公司在高度竞争的市场中运营;产品缺陷、产品污染或与产品相关的其他产品质量和食品安全问题,或对产品的安全、质量或健康影响的担忧可能会损害公司声誉,并可能对业务和经营业绩产生重大不利影响;可能无法有效管理和发展经销网络和其他销售渠道,并有效维持与客户的业务关系或管理客户;有关原材料及包装材料供应的价格波动、质量下降或其他风险可能对业务和盈利能力产生重大不利影响等。

财务数据方面,2021年-2023年,华润饮料分别实现营业收入113.40亿元、126.23亿元、135.15亿元,2022年、2023年营收增幅分别为11.31%、7.07%;净利润分别为8.58亿元、9.89亿元、13.31亿元,2022年、2023年净利增幅分别为15.22%、34.66%。

宜搜科技于4月22日披露招股书 拟登陆港交所主板

4月22日,宜搜科技控股有限公司(以下简称“宜搜科技”)向港交所递交招股书,拟主板IPO上市,中银国际为其独家保荐人。

宜搜科技经营四条业务线,涵盖数字阅读平台服务、数字营销服务、网络游戏发行服务及其他数字内容服务。于往绩记录期间大多数收益产生自数字阅读平台服务及数字营销服务下提供的广告服务。

具体而言,宜搜科技应用专有的智能推荐引擎宜搜推荐引擎收集、分析、匹配或预测用户及客户的需求及�u或偏好,以满足其不同需求。

宜搜系列阅读App截至2023年12月31日的累计注册用户人数为4470万名,平均月度活跃人数由2021年的2390万名增加至2022年的2560万名,进一步增加至2023年的2600万名。于2021年、2022年及2023,宜搜系列阅读App的每月每付费用户平均收益分别为45.2元、54.8元及42.1元。

招股书显示,本次发行募集的资金宜搜科技将用于提高研发能力以确保长期技术优势、提高作为独立第三方数字阅读平台的实力、扩大数字营销服务、在海外市场重启网络游戏发行服务、营运资金及一般企业用途以支持业务营运及增长,具体募资金额未披露。

招股书中列出的风险因素主要包括:倘宜搜推荐引擎无法妥善分析及预测用户的行为及偏好,或无法紧跟技术变化,公司业务、经营业绩、财务状况及前景可能会受到重大不利影响;宜搜推荐引擎的应用场景均属于独立的行业,而该等行业的发展可能使公司业务面临风险;公司并无制作专有数字内容,主要依靠数字阅读、网络游戏及其他数字内容的第三方内容提供商向用户及客户推荐;公司自2020年6月开始暂时暂停网络游戏发行服务,并于2021年12月开始恢复该等服务,倘未能推广市场接受程度高的新游戏,或未能高效及有效地营运现有的游戏,可能无法维持或增加网络游戏发行产生的收益等。

财务数据方面,2021年-2023年,宜搜科技分别实现营业收入4.33亿元、4.56亿元、5.59亿元,2022年、2023年营收增幅分别为5.38%、22.49%;净利润分别为5001.1万元、4444.8万元、2501.1万元,2022年、2023年净利增幅分别为-11.12%、-43.73%。

宜搜科技曾于2023年2月27日、9月29日向港交所递交招股书,目前已失效。

全品文教于4月22日披露招股书 拟登陆港交所主板

4月22日,全品文教控股有限公司(以下简称“全品文教”)向港交所递交招股书,拟主板IPO上市,中信建投国际为其独家保荐人。

全品文教是一家独立教辅图书策划及发行商,致力于制作并提供优质的教辅图书、学生用品及相关服务。

根据弗若斯特沙利文的资料,按2022年码洋计,全品文教是中国第五大独立的教辅图书策划及发行商,拥有5.7%的市场份额,亦是中国第三大义务教育阶段独立的教辅图书策划及发行商,拥有7.7%的市场份额。

全品文教主要教辅图书系列包括:2003年推出的《全品复习方案》,2021年-2023年总收入5.34亿元;2008年推出的《全品学练考》,2021年-2023年总收入5.22亿元;2008年推出的《全品作业本》,2021年-2023年总收入4.23亿元。

招股书显示,本次发行募集的资金全品文教将用于优化及丰富产品及服务供应、产品及品牌推广以及加强经销网络、加大信息技术基础设施、寻找潜在收购或投资、营运资金及一般企业用途,具体募资金额未披露。

招股书中列出的风险因素主要包括:规管中国教辅图书行业及相关业务的法律法规不断演变;公司业务依靠全品(Canpoint)品牌开展,如无法维持及提升品牌知名度,业务前景可能会受到影响;未能充分及时应对课程、考试形式、招生及评估标准的变化可能会降低吸引力;公司面临激烈竞争;第三方出版社合作出版公司的教辅图书至关重要,倘该等第三方出版社不再以商业上可接受的条款与公司合作,甚至不与公司合作,或中国监管机构发现有关合作安排未能遵守规管出版业的中国法律法规,公司教辅图书业务将受到重大不利影响等。

财务数据方面,2021年-2023年,全品文教分别实现营业收入5.14亿元、4.96亿元、6.22亿元,2022年、2023年营收增幅分别为-3.55%、25.50%;经调整净利润分别为3641.7万元、3902.9万元、7223.0万元,2022年、2023年净利增幅分别为7.17%、85.07%。

佰泽医疗于4月26日披露招股书 拟登陆港交所主板

4月26日,佰泽医疗集团(以下简称“佰泽医疗”)向港交所递交招股书,拟主板IPO上市,招银国际为其独家保荐人。

佰泽医疗是主要从事投资及提供医疗相关服务的肿瘤医疗集团。致力于为已被诊断患有癌症的个体、具有平均或高癌症风险个体(如家族史中发生过癌症事件的个体),及已接受过肿瘤治疗或完成癌症积极治疗的个体提供肿瘤全周期医疗服务。

于2018年6月收购了在肿瘤相关学科方面拥有优质医疗资源的北京京西肿瘤医院。依托北京京西肿瘤医院的学科优势(尤其是消化系统肿瘤),先后在北京市、天津市、安徽省、山西省及河南省设立、收购及托管七家医院,从战略上专注于提供肿瘤全周期医疗服务,并在体系内的医院进一步加强肿瘤学科建设。

截至最后实际可行日期,佰泽医疗通过于六家民营营利性医院的直接股权所有权及两家民营非营利性医院的管理权,在北京、天津、山西省、安徽省及河南省运营和管理八家医院。

招股书显示,本次发行募集的资金佰泽医疗将用于持续强化肿瘤全周期医疗服务,主要通过采购医疗设备,聘请医疗专业人员;在有适当机会出现时在拥有庞大的人口及相对较高的肿瘤医疗服务需求的新市场收购医院;扩展医院管理业务,包括但不限于增强信息系统及平台以及招聘运营管理专业人员;升级信息技术基础设施及系统,以提升医疗服务提供能力以及运营及管理效率;营运资金及其他一般企业用途。具体募资金额未披露。

招股书中列出的风险因素主要包括:中国医疗服务行业的监管制度变动及发展,特别是医疗改革政策的变动,可能对业务营运及未来扩张造成影响;公司体系内医院的一部分收入来自向受公共医疗保险保障的患者提供医疗服务;定价监管可能影响体系内医院的定价,公司若干医疗服务、药品、医疗设备及耗材的定价明确且直接受监管,这可能会影响盈利能力;倘未能妥善管理对体系内医院医师及其他各类医疗专业人员的聘用,则可能面对针对这些医院的处罚,从而可能对公司业务及经营业绩造成影响等。

财务数据方面,2021年-2023年,佰泽医疗分别实现营业收入4.62亿元、8.03亿元、10.72亿元,2022年、2023年营收增幅分别为73.89%、33.58%;经调整净利润分别为-5667.5万元、-6924.5万元、-309.6万元。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,财说网及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!