单边驱动不足

全国人大常委会会议审议通过增加6万亿元地方政府债务限额置换存量隐性债务后,各地陆续披露特殊再融资债发行计划,政府债供给压力开始显现。政府债发行节奏及央行公开市场操作对流动性的呵护成为目前债市的焦点。

图片来源于网络,如有侵权,请联系删除

年内政府债发行规模预计超2.5万亿元

图片来源于网络,如有侵权,请联系删除

10月12日,财政部负责人在国务院新闻办新闻发布会上表示,四个增量举措已进入决策程序,包括加力支持地方化解政府债务风险,较大规模增加债务额度;发行特别国债,支持国有大型商业补充核心一级资本;叠加运用地方政府专项债券、专项资金、税收政策等工具,支持推动房地产市场止跌回稳;加大对重点群体的支持保障力度,提升整体消费能力。11月初,十四届全国人大常委会第十二次会议审议通过增加6万亿元地方政府债务限额置换存量隐性债务,一次报批,分3年实施,即明确今年新增2万亿元置换债。

图片来源于网络,如有侵权,请联系删除

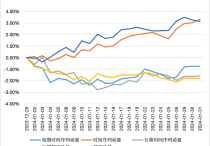

政府债主要包括国债及地方债。截至11月20日,今年一般国债累计净融资3.33万亿元,按年初中央财政赤字3.34万亿元规模测算,预计年内净融资发行86亿元,考虑到12月到期5825亿元,则年内一般国债发行规模约5911亿元。特别国债今年新发万亿元,而用于支持国有大型商业银行补充核心一级资本的特别国债发行数据尚未公布,假设不在年内发行。地方债方面,新增专项债今年以来已累计发行3.97万亿元,超出预算的3.9万亿元,新增一般债已累计发行6739亿元,较7200亿元限额还有461亿元的差距,再考虑到新增2万亿元置换债及12月地方债到期约408亿元需续发,则年内地方债发行规模达到20869亿元。结合国债及地方债分析,预计年内政府债发行规模在2.68亿元,11—12月合计发行规模在3.58亿元,高于2023年同期的3.18万亿元和2022年同期的2.768万亿元。

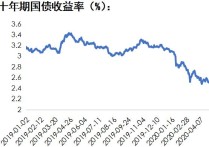

超长端受政府债供给压制显著

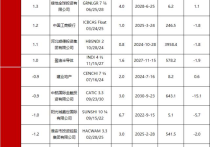

国债方面,根据财务部公布的国债发行安排,四季度超长期国债发行3只,分别为11月8日20年期特别国债续发300亿元、11月15日30年期特别国债续发500亿元以及12月6日30年期一般国债续发。按照此前超长期一般国债发行规模280亿元预计,年内超长期国债发行规模至少在280亿元。

地方债方面,今年新增专项债中,10年期以上债券发行规模占比59.47%,新增一般债发行规模占比4.85%,特殊再融资债发行规模占比50%。按比例进行测算,年内地方债10年期以上债券发行规模预计超1.02万亿元。

按上述测算,年内10年期以上超长期政府债发行规模将超1.05万亿元,11—12月合计发行规模超1.5万亿元,高于8—9月1.48万亿元的年内发行峰值,也高于去年同期的2334亿元,超长期政府债供给压力显著。近期金融机构现券交易方向对此有所印证。大行出现净卖出超长期国债的现象,这是机构提前调仓以承接年内新债发行的操作。

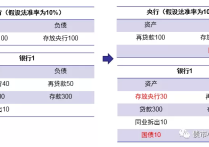

央行呵护流动性态度不变

2024年第三季度中国货币政策执行报告显示,央行货币政策基调更为积极,表明呵护流动性的态度。关于下一阶段的货币政策,强调“坚定支持性的货币政策立场,加大货币政策调控强度,提高货币政策精准性”,延续了9月24日国务院新闻办新闻发布会上央行行长的提法,“保持流动性合理充裕”优先级前置,对应着财政发力政府债发行放量背景下央行呵护流动性的态度。从近期央行的实际动作来看,上周公开市场操作净投放1871亿元,本周前3个工作日维持每日净投放状态,资金面近期有所转松。

当前债市的风险点,一是财政发力节奏带来的潜在供应冲击,二是政策博弈及风险偏好变化下股债“跷跷板”效应,而支撑因素是增量政策进一步显效还需时间、年内经济大概率维持波浪式修复的发展路径。中性因素是流动性宽松预期。央行已预告年内还有一次降准,而再次降息受内外部约束。此外,存款利率进一步下行仍有空间,且存款利率下行对利率中枢的引导作用将加强。整体来看,债市仍处于宽幅震荡格局,单边行情驱动不足。结合机构12月跨年配置需求考虑,前期表现克制的超长端品种具有一定补涨空间,但政府债供给压力现实存在,长端收益率下行幅度有限,短线关注波段交易机会。另外,收益率曲线短暂走平后将再度转陡。(作者单位:广州期货)

(文章来源:期货日报)