【立方债市通】河南AAA平台20亿公司债完成发行/济源文旅集团获AA+评级/PPP存量在建项目融资难?解读→

第116期

图片来源于网络,如有侵权,请联系删除

(2024年4月16日)

图片来源于网络,如有侵权,请联系删除

资本补充需求旺盛二级资本债和永续债成"补血"首选

在经营压力增大、盈利放缓等背景下,商业银行资本补充压力不减,发行二级资本债和永续债成为不少银行的“补血”首选。据不完全统计,今年以来,已有10家银行发行二级资本债和永续债的申请获批,累计获批发行规模达1245亿元。年内已有8家银行发行二级资本债和永续债,发行总规模达3270亿元。其中,发行永续债730亿元,发行二级资本债2540亿元。

中国一季度GDP增长5.3%

4月16日,国家统计局公布一季度经济运行情况。初步核算,一季度国内生产总值296299亿元,按不变价格计算,同比增长5.3%,比上年四季度环比增长1.6%。分产业看,第一产业增加值11538亿元,同比增长3.3%;第二产业增加值109846亿元,增长6.0%;第三产业增加值174915亿元,增长5.0%。

三部门发文!资金可通过债券等形式,为战略性新兴产业提供资金支持

4月16日消息,国家金融监督管理总局、工业和信息化部、国家发展改革委印发《关于深化制造业金融服务助力推进的通知》,其中提到,保险资金要在风险可控、商业自愿前提下,通过债券、直投股权、私募股权基金、创业投资基金、保险资产管理产品等多种形式,为战略性新兴产业提供长期稳定资金支持。

○ 河南

洛阳:加快清理拖欠企业账款,有序推进政府债务化解

4月15日,洛阳市市长徐衣显主持召开专题会议,研究政府投资项目管理和“过紧日子”等工作。

徐衣显指出,以严管政府投资项目为重点,以防范新增债务风险为底线,完善政府投资项目分类管理细则,严格前期论证、资金审核、决策审批、工程变更、责任追究等程序,提升政府投资项目管理的科学化、精准化、规范化水平。要防范风险、守牢底线。树牢风险意识、底线思维,强化全市“一盘棋”思想,用足用好各类政策,创新“四资”运作模式,加快清理拖欠企业账款,分类推动融资平台转型,有序推进政府债务化解,着力减存量、控增量、防变量、提质量,为现代化洛阳建设奠定坚实支撑。

○ 国内

陕西农信联社:严禁向融资平台和涉及地方政府隐性债务的客户新增融资

据陕西农信,近期,陕西省农村信用社联合社印发《陕西省农村合作金融机构2024年信贷投向管理指导意见》。 其中在“严格执行地方政府和国有企业融资管理规定,坚决遏制新增地方政府隐性债务”方面,加强对借款主体、项目资本金、担保抵押、还款来源的审查和审核,防范新增地方政府隐性债务;实行贷前查询制度,向地方政府相关客户融资前,应查询是否属于融资平台和涉及地方政府隐性债务;严禁向融资平台和涉及地方政府隐性债务的客户新增融资。

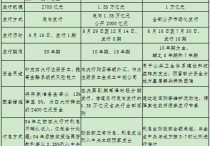

河南交投集团完成发行20亿元公司债,利率2.82%

4月16日消息,河南交通投资集团有限公司 2024 年面向专业投资者公开发行可续期公司债券(第三期)(品种二)近日已完成发行,将于4月17日起在上交所挂牌交易。

本期债券简称为“24豫通Y6”,发行金额20亿元,利率2.82%,期限5(5+N)年,起息日为2024年4月12日,兑付日为2029年4月12日。债券主承销商为: 、、东方投行、。2024年4月1日,经联合资信综合评定,发行人主体信用评级为AAA,评级展望稳定。本期债项评级为AAA。

募集说明书显示,本期债券募集资金将用于生产性支出,包括偿还债务、补充流动资金等。

河南新惠建投完成发行3亿元公司债,利率3.03%

4月16日消息,河南省新惠建设投资有限公司2024年面向专业投资者非公开发行公司债券(第三期)完成发行。本期债券简称“24新惠03”,发行规模3亿元,利率3.03%,期限为1.01年;主承销商为申港、;2023年7月14日,经联合资信综合评定,发行人主体信用评级为AA,评级展望为稳定。本期债券所募资金扣除发行费用后,拟用于偿还到期的公司债券本金。

商丘新城建投集团完成发行5亿元公司债

4月16日消息,商丘新城建设投资集团有限公司2024年面向专业投资者非公开发行公司债券(第二期)近日已完成发行,将于4月17日起在上交所挂牌交易。

本期债券分为两个品种,其中品种一债券简称为“24商建02”,发行金额3亿元,利率3.5%,期限5(3+2)年;品种二债券简称为“24商建02”,发行金额2亿元,利率4.07%,期限5年。

济源市文旅集团获评AA+主体信用评级

据济源市文旅集团,近日,济源市文化旅游投资集团有限公司被国内权威评级机构大公国际资信评估有限公司评定主体信用等级为AA+,评级展望为稳定。

南通三建中期票据"本息展期"议案遭否决

4月15日,发布关于江苏南通三建集团股份有限公司2019年度第一期中期票据(简称“19南通三建MTN001”)2024年度第一次持有人会议的决议公告。会议审议未通过《议案一:关于豁免本次持有人会议召集、召开、表决程序的相关要求的议案》、《议案二:关于同意发行人将本金及未付利息展期一年,展期期间利率保持不变,到期后兑付本金、未付利息及本次展期期间内利息的议案》。

济南城投:承兑逾期的2张商票均已结清,不存在信用风险

据票交所披露,济南城市投资集团有限公司公告,2024年3月1日至2024年4月10日,公司承兑的2张商业汇票发生逾期,共计118557.00元。 因持票人提示付款清算方式不符合公司内部规定,公司先做拒付处理。以上票据均已结清,公司承兑票据不存在信用风险。

深交所:终止审核山东龙山产投15亿元私募债项目

据深交所披露,山东龙山产业发展投资集团有限公司2023年面向专业投资者非公开发行公司债券项目状态更新为“终止”。上述债券品种为私募债,拟发行金额为15亿元。

PPP存量在建项目融资难,警惕“一刀切”造成项目烂尾损失更大

存量在建PPP项目遇到银行拒绝贷款的情形正困扰着一些企业和地方政府。

一位调研过存量PPP项目融资难问题的地方财政人士告诉记者,2023年以来,改革转型,存量项目按要求进行分类处理。但因各方对存量项目分类处理要求、特别是在建项目相关要求理解把握不一,调研发现,当前在建项目融资面临较多困难。

该地方财政人士认为,PPP存量项目分类处理意见要求,推动存量在建项目继续规范实施,严防停摆烂尾,尽量减少损失浪费,决不能一停了之。他建议相关部门加强存量项目分类处理政策指导,推动金融机构继续支持PPP存量在建项目融资,严防项目“停摆烂尾”。同时,建议加大对民营企业参与项目的支持力度,针对性出台民营企业融资支持政策。

长安基金:中短期固收配置仍处于一个平衡稳定的阶段,稳健属性愈发凸显

长安基金研究团队研报指出,利率债方面,市场未形成相对一致的方向,利率不具备快速单向调整的条件。 在利率对峙状况下,信用债也来到一个比较尴尬的位置。虽然前次震荡使得长期限城投债收益略有上行,但不改城投信用继续修复的基本面。由于第二季度是部分置换工作落地的预期时间,我们更为关注化债进度。 整体来看,中短期固收配置仍处于一个平衡稳定的阶段,固定收益配置的稳健属性愈发凸显。

(文章来源:大河财立方)